El «P2P Business Lending» és el finançament alternatiu favorit

Mentre al conjunt d’Europa la modalitat més emprada, dins de les diverses opcions del finançament alternatiu a la banca, és la que es coneix com Peer-to-Peer Consumer Lending (préstecs de persona a persona), a l’estat espanyol l’opció majoritària és el Peer-to-Peer Business Lending (préstecs de persona a empresa). Així es dedueix de l’informe Sustaining Momentum, el segon estudi sobre la indústria del finançament alternatiu a Europa elaborat per la Universitat de Cambridge. És a dir, que els inversors espanyols prefereixen prestar els seus diners a empreses abans que a particulars.

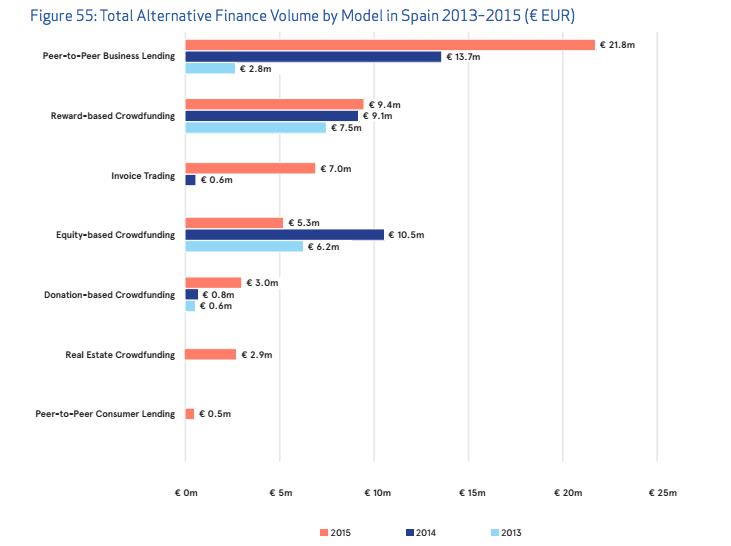

Aquest segment de la inversió alternativa, que consisteix en què un grup d’inversors presti els seus diners a empreses a canvi d’un percentatge d’interès, va registrar un creixement del 59% l’any 2015, fins als 21,8 milions d’euros gestionats, i es va consolidar com a líder en el seu sector i com el que més creix. La seva importància és tal que representa el 44% del total dels diners que van moure l’any passat el finançament alternatiu a Espanya. Es tracta de préstecs d’uns 25.000 euros de mitjana, una xifra considerablement inferior a la dels països europeus, que és de 100.000 euros de mitjana.

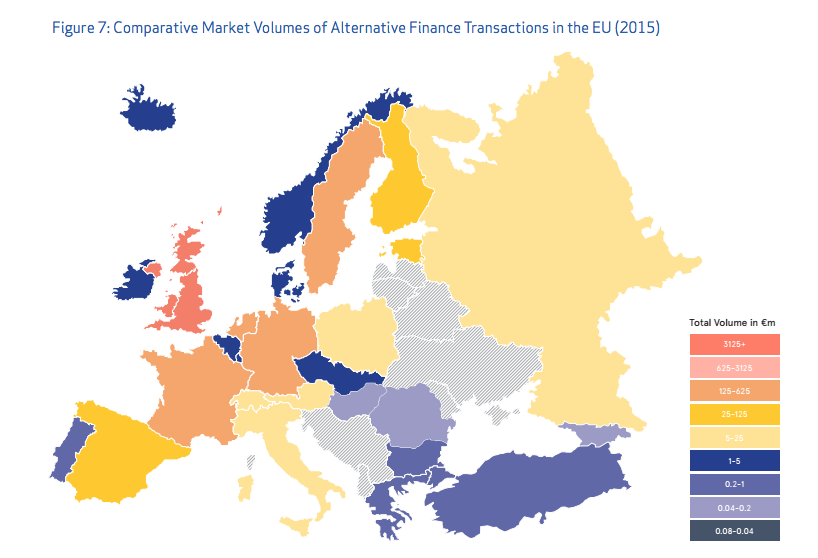

En el seu conjunt, el finançament alternatiu va créixer un 39% l’any passat al mercat espanyol, fins als 50 milions d’euros, però cal destacar que entre el 2013 i el 2014 l’augment registrat va ser del 112%. I el marge de creixement és encara molt ample, ja que l’estat continua lluny dels seus veïns europeus: el 2015 va ser el cinquè per volum total de diners gestionats però és el catorzè per càpita, és a dir després de dividir el total pel nombre d’habitants.

La continuació de la bona ratxa del sector està en mans, tot i això, de la legislació vigent. Així ho creuen les plataformes de finançament alternatiu espanyoles enquestades per la Universitat de Cambridge, el 59% de les quals veu com a alt o molt alt el risc que el Govern central faci canvis en la legislació vigent. Aquesta llei és vista com a “massa estricta i exigent” pel 43% de les plataformes, un percentatge superior al de la mitjana europea. D’altra banda, l’estudi indica que Espanya va ser un dels primers estats en imposar una legislació específica per a aquest segment del finançament amb l’objectiu de protegir l’inversor.

El Regne Unit lidera el mercat del finançament alternatiu a Europa

No és casualitat que l’informe Sustaining Momentum hagi estat realitzat per una universitat britànica. El Regne Unit és, i amb diferència, el principal mercat europeu del finançament alternatiu, en representar el 80% del total del negoci, amb 4.412 milions d’euros gestionats l’any passat. En el conjunt dels països europeus, el finançament alternatiu va moure 5.431 milions el 2015, un 92% més que a l’exercici anterior, és a dir que gairebé va duplicar la xifra de negoci del 2014.

El gran creixement que s’està registrant en el conjunt dels països europeus i les dimensions que ha assolit el mercat al Regne Unit porten a concloure que aquest segment de la inversió alternativa a la banca tradicional té un enorme potencial de creixement a Europa i, especialment, dins el mercat espanyol.

L’èxit d’ECrowd!

Com a plataforma en línia especialitzada en crowdlending, i més concretament en Peer-to-Peer Business Lending, ECrowd! no és aliena a l’èxit aconseguit per aquest segment del finançament alternatiu. Malgrat ser una empresa jove, nascuda el 2014, ja hem superat el milió d’euros gestionats, en un total de 19 projectes empresarials. Més de 1.200 inversors confien en nosaltres per treure rendibilitat dels seus estalvis. I no parem de trencar barreres, ara també geogràfiques amb el nostre primer projecte fora d’Espanya: una caldera de biomassa per a un centre geriàtric i assistencial a Vila Nova de Gaia, Portugal.

ECrowd! acaba d’aconseguir la llicència de la CNMV per operar com a Plataforma de Finançament Participatiu (PFP), sent una de les primeres en obtenir aquesta preuada autorització. El procés obligatori d’obtenció d’una llicència de PFP va sorgir arran de la publicació al BOE de la Llei 5/2015 de 27 d’abril, “de foment del finançament empresarial”. La normativa estableix uns estrictes requisits per a la concessió de les llicències de PFP sota la supervisió de la Comisión Nacional del Mercado de Valores i del Banc d’Espanya.

Tags: crowdlending Previous post:

« Invertir en energías renovables: 4 maneras innovadoras de invertir

Next post:

El vehículo eléctrico pisa el acelerador »

Comments are closed.